全面解析当下全球碳交易市场为啥这么火?

时间: 2016-04-11

全国统一的碳交易市场,有望在2017年基本建立。碳交易配套产业包括碳核查、碳资产管理和交易所。由于初期现货交易市场规模不大,现货市场的配套产业也比较有限,碳交易市场未来的活力在于衍生品市场。碳交易体系建立,能源产业将首当其冲;而新能源产业有望长期受益。一方面新能源企业可通过出售CCER获取额外收益;另一方面可能受益于强制减排企业的在新能源领域的直接投入。

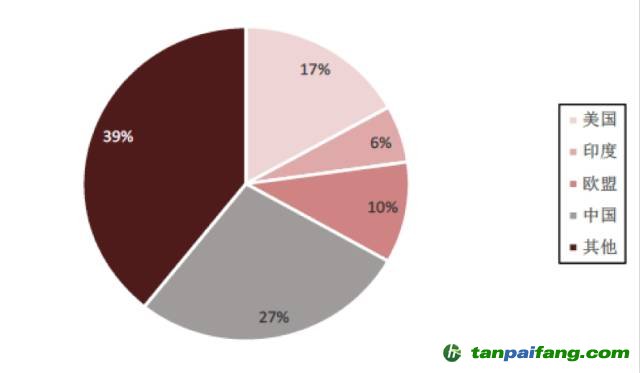

中国建设全国统一的碳交易市场,有国内经济转型和环境治理的内在需求,但最主要原因是还是国际压力。近年来,发达国家开始构建自己的碳交易市场,并可能逐步开展针对高能耗产品征收名义为边境调节税的碳关税;而中国作为全球最大的二氧化碳排放国,被指责没有履行国际义务,在碳减排上没有作为。于此同时,越来越多的国家开始在自己国内构建碳交易市场,未来这种趋势会更加明显,中国构建全国统一的碳交易市场将是顺应趋势的行为。

中国二氧化碳排放量居全球第一

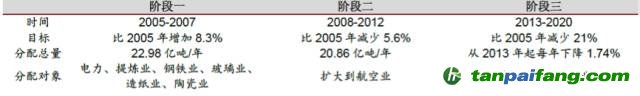

欧盟模式是中国建设碳交易市场样板

相较于其他国家和地区,欧洲是最先开始大力推进低碳经济的地区。从上世纪80 年代后期就有所起步,到2005 年建立起正式的低碳经济已经有了20 年的铺垫和沉积。中国的核查方法基本上是沿用欧盟体系,整个体系的建设也基本是参照欧盟模式构建的。

欧盟碳交易市场的三阶段

欧盟碳交易市场容量

碳市场建设将助力中国经济转型

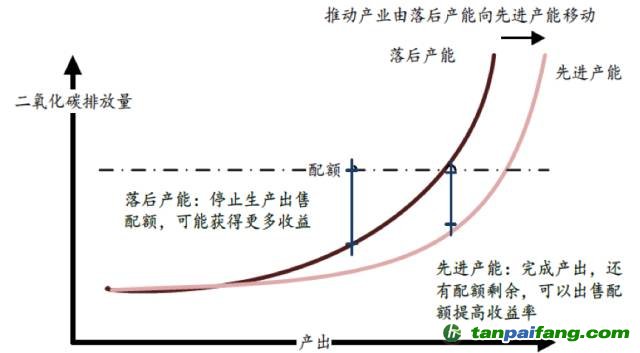

建设碳交易市场,可以推动落后产能退出:发放配额的企业未来主要高能耗企业,如钢铁、化工及电力等。一般来说,落后产能均是能耗高、污染严重,相应的二氧化碳排放量也会较高。以钢铁行业为例,钢材利润低,过于落后的产能可能停止生产,将自己的配额出售给先进产能更能获得收益。这样能够加速落后产能的推出,强化先进产能的行业优势。

落后产能退出,先进产能获得更加明显的优势

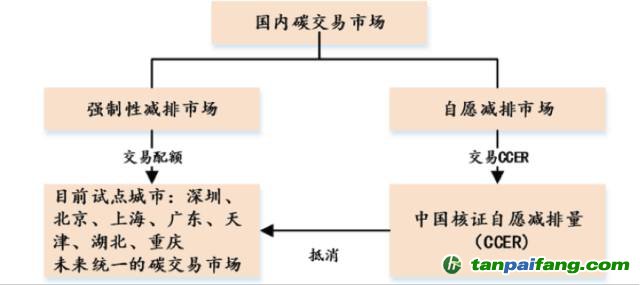

中国碳交易体系介绍

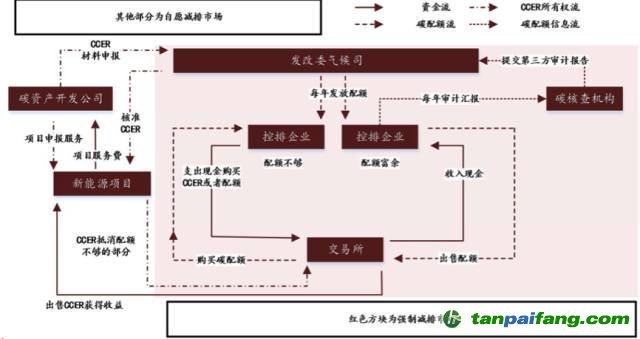

碳交易市场由强制减排市场和自愿减排市场构成,二者将通过低效机制链接起来。其基本规则是,监管部门向强制减排企业发放配额,并按照一定规则逐年减少;强制减排企业实际排放量超过配额的部分,需要向有剩余额度的企业购买,多余部分可以出售。为保证清洁能源、节能项目可盈利性,碳交易市场还针对这些项目构建了补充项目,即照发电量给予这些项目一定的核准配额,即中国核证自愿减排量(CCER),用于出售,获得额外益,这就是自愿减排市场。

中国碳交易市场格局

中国未来碳市场结构及各参与方

2017年将建设成全国统一的碳交易市场

中国2009 年就成立了国家应对气候变化领导小组,由李克强任总理,发改委主管。中国一直在布局全国统一的碳排放权交易市场,并将其写进了十八届三中全会关于《中共中央关于全面深化改革若干重大问题的决定》。

2015 年8 月,发改委披露为加快建立全国碳排放交易市场,全国碳排放权交易管理条例草案将尽快提交国务院审议。审议过后将有望以国务院令形式出台有关条例,这是仅次于全国人大立法的法律保障条例,从政治层面上保障交易市场的运行。

2017 年将建设成全国统一的碳交易市场:根据《中美元首联合气候变化声明》,中国承诺将于2017 年基本完成全国统一的碳交易市场。

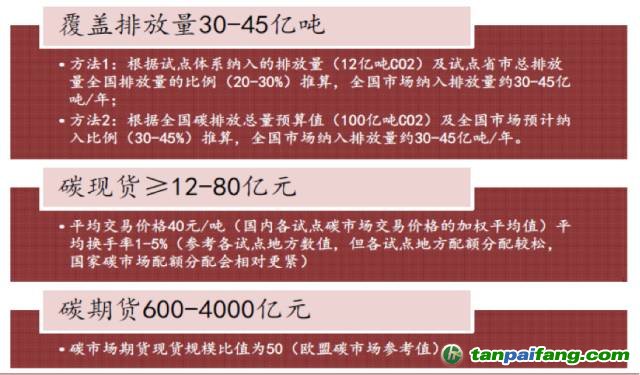

长期市场空间在于衍生品

全国统一市场建立后,现货市场规模有望快速增长至接近百亿的级别。目前试点覆盖范围仅为7个试点城市及地区,全国统一以后将扩容,覆盖30-45%的碳排放企业,覆盖累计排放量将达到30-45 亿吨二氧化碳排放量。结合欧盟模式模式下现货与期货等衍生品比例情况,以及国内试点的换手率、交易价格等因素,估算我国全国交易市场建立后,现货市场交易规模有望接近100亿元水平;而要全面激活市场,需要衍生品,能源产业则首当其冲。

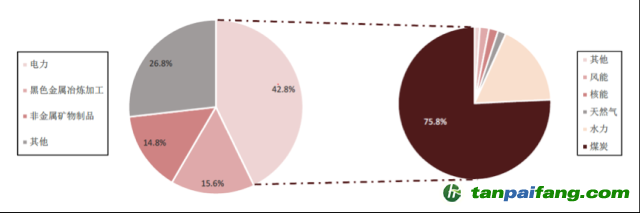

新能源产业将受益

碳交易建设对能源行业影响最直接、最深。中国的碳排放主要来源于电力、黑色金属冶炼加工和非金属矿物制品等部门;我国列入强制减排的电力、水泥、有色、钢铁、化工、航空、造纸等行业,排放总量占比超过70%,而其中又以电力所占份额最多,达到42.8%。可以预见,碳排放建设,将对能源行业产生直接的深度影响;碳交易建设也将推动电力能源结构优化:我国70%多的电力由燃煤提供,其发电的二氧化碳排放量在所有发电方式中又遥遥领先其他方式。要实现2030 年减排的目标,我国必须大力优化发电结构,降低火电特别是煤电的占比,继续推动新能源和清洁能源替代。

中国二氧化碳排放主要影响因素是煤炭发电

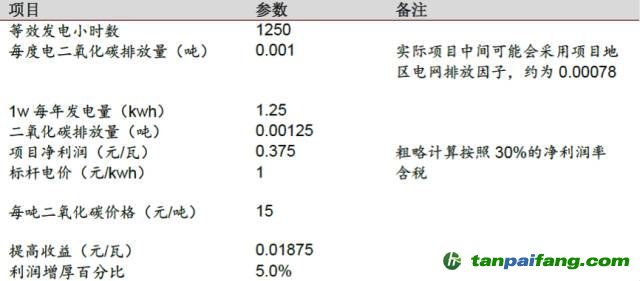

随着碳市场建设,减排企业为了完成减排任务,除开自己投资改造实施减排外,就只能购买碳配额或CCER。风电、光伏企业可以通过出售CCER 获得额外收益。光伏运营企业如果CCER 能全部出售,有望提升利润5%左右。

光伏提高收益率模型测算假设

光伏项目CCER 增厚利润敏感性测算(假设光伏的开发的CCER 均可以出售)